“如果数学是上帝的符号,那有些数字则是魔鬼的咒符。”

“2018年10月21日,人民币兑美元中间价报6.9290”

“2018年10月7日,央行公布最新数据显示,截至2018年9月末,中国外汇储备规模为30870亿美元,较8月末下降227亿美元,降幅为0.7%。”

“10月16日美国财政部公布的数据显示,8月中国所持美国国债降至1.1651万亿美元。”

上述三段消息分别对应人民币汇率,官方外汇储备,以及中国持有美国国债规模。

人民币汇率信息每天公布,牵动市场情绪,影响资产价格,无数双眼睛紧紧盯着;外汇储备数据每月公布一次,往往也会引发广泛关注,至于美国财政部定期公布的中国所持美国国债数额,技术上有些时滞,公众关切度显著降低。

毫无疑问,汇率,外汇储备以及中国持有美国国债是三个深刻关联的数值,2018年5月以来,人民币汇率快速走低,外汇储备在3万亿附近死扛,而中国持有美国国债则小幅下降,这三个数值背后,是一场公众模模糊糊感知,市场隐隐约约显示征兆的正在生成中的一场中国汇率危机。 目前为止,对这场危机是否存在是有争议的,对其全貌的刻画是粗浅的隐晦的,但有意思的是,经过政策层,舆论发酵和市场参与者的互动过程,似乎分别形成了一个敏感心理点位, 那就是人民币/美元汇率是否突破7,外汇储备是否跌破3万亿以及中国持有美国国债的数额何时少于1万亿美元这三个重要疑问。

1. 汇率破7?

这三个数值当中,人民币汇率是否破7最受关注。人民币汇率关系到几乎所有以人民币定价的资产价格,利益相关者众多,具有最广泛的和强烈的信号特征,因此最容易激发公众关注热情,人们讨论也最为热烈。很多朋友都会时不时的问我对汇率走势的看法,我数个熟悉的朋友也为此设立了一个象征性赌局,一方认为年底之前人民币汇率不可能破7,另一方认为年底之前必然破7,输家要请很多朋友到沙县小吃大快朵颐。

人民币汇率是否应该保7?这个话题的形成过程,已经很难梳理清楚,不过卷入这个争议话题的部分人士的表述提供了一些解释。

刘世锦认为,社会上对人民币贬值的担忧和守住某个“关口”的主张,重要的不是具体“点位”,关键是汇率机制要正确。只要机制正确,不怕“点位”不回来。他还说,无论是“破7论”还是“保7论”,都忽略了均衡是动态的,这一点至关重要。人民币的均衡水平并非一成不变,应该适应人民币均衡水平的动态调整,增强汇率的灵活性,发挥市场自动均衡的基础性作用,保持人民币在合理均衡水平上的基本稳定。

余永定认为,在美联储加息、人民币贬值压力上升情况下,不要对汇率市场进行干预,没有必要守住“7”这个所谓的心理关口。破7不破7、什么时候破7,没什么意义,也不重要,重要的是再也不能像过去那样大量损耗外汇储备了。他说,对货币当局而言,这意味着即使美元兑人民币汇率跌至7以下也必须坚持不干预政策。只要有了这种忍耐,汇率制度改革就可能最终大功告成。

余曾经是央行货币委员会,刘目前还是货币委员会成员,两人的声音都有某种影响力,然而显然不能代表货币当局的立场。

另外一方汇率要保七的声音同样强烈。吴晓求早在两年前演讲中就表示,“对于人民币而言,7元应该是最基本的底线,我想汇率在达到这一位置的时候,应该让它稳定下来,不应该让它出现大幅度贬值。

沈建光认为,稳汇率就是“稳预期”。人民币大幅贬值会削弱国内购买力和消费者信心,并向房市、债市、股市传导,加大系统性风险。因此,避免破7对于稳定汇率预期至关重要,央行应当会采取各种措施保持汇率稳定,年内人民币汇率大概率不会破7。

赵庆明的表态最直接了当,他认为,破不破7并非无关紧要,6.9999与7.0001有本质的区别。因为人民币外汇市场很“浅”,人民币汇率并不具备自动调节机制,没有一个有深度广度、成熟完善的外汇市场,汇率就不可能具有自动调节机制,汇率容易暴涨暴跌。

汇率是否破7, 显然不仅仅是经济账本,或者起码不是一个能算得清楚的经济账本,因为牵涉到公众预期,牵涉到社会反应,牵涉到金融安全,就变成了一场复杂博弈。

最终官方会如何做出选择? 从财经官僚公开言论来看,很难看出倾向性的立场表述,但事实上,市场参与者可以很明显的感觉到官方有守护7的政策意图。 要求外汇远期合约提交20%的保证金,重新推出汇率中间价的逆周期因子,在离岸市场发行人民币债券挤压人民币卖空能力,都是这种政策意图的反应。

某种意义上,这是一个典型的自我实现的游戏。各方关切程度相关越高,越认为这是一个心理关口,心理关口失守的后果就越严重,官方也就越有捍卫这个关口的迫切性。

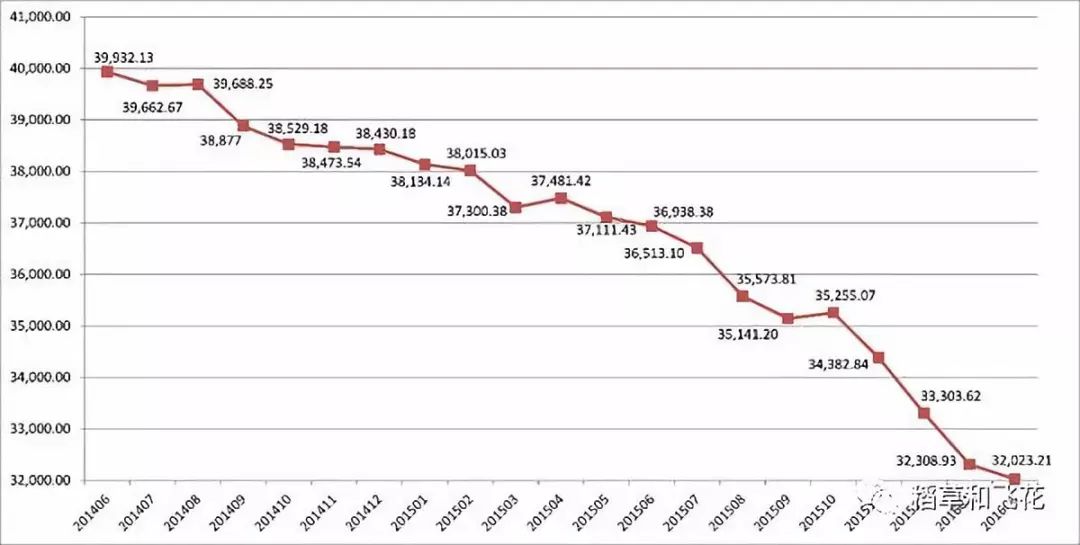

不过央行要稳定人民币汇率,就必须向外汇市场提供流动性,消耗外汇储备,捍卫汇率底线的代价是巨大的。根据余永定的研究,2015年和2016年,为稳定人民币汇率,央行不断干预外汇市场。在不到两年的时间里,中国花掉约1万亿美元外汇储备。

2008年5月份以来,央行为捍卫7的底线而干预市场投入外汇的准确数据并不透明,不过考虑到贸易顺差本应带来的外汇储备增加和现实外汇储备数据的递减,保守估计每个月消耗400-500亿美元左右的外汇储备才能捍卫目前底线。

让官方忧心的是,在贬值趋势无法逆转的情况下,在汇率上这种且战且退的做法拉长了战线,在社会心理意义上,等于缓慢而持续的动员,会刺激大部分原来并不敏感的人群,让公众对人民币资产的汇率风险感知越来越强烈,也就滋生更大的动能来进行资产腾挪,这会导致更强的资本外流压力和贬值压力。

从微观层面来说,货币当局护盘人民币汇率,提供了一个难得的资产美元化(虽然要克服很多障碍)的机会窗口,那些捕捉住机会的少数人群将在未来会表达对货币当局的感激。

作为一种替代性政策选项,在舆论中被经常讨论的做法是官方选择一次性大幅度贬值,释放贬值压力,然后坚守底线。问题是如何才算贬值到位,才算达到市场均衡水平,根本不是理性计算能达到的,长期的僵化控制让汇率信号严重扭曲,市场均衡水准需要一定时间的剧烈震荡才能调整到位。决策层对这种震荡前景也心知肚明,不敢冒险采取一次性大幅贬值的策略,因此才逐步深陷这个汇率心理节点上。

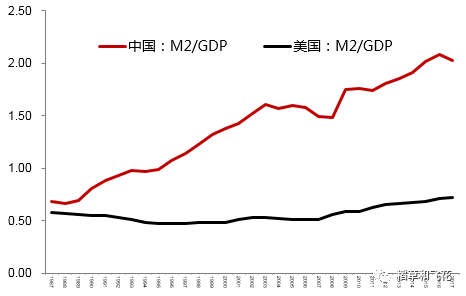

不过在未来某个时间点回头看,当下纠结于是否破7其实是非常荒诞的,人民币破7是迟早的事。有论者参照美国M2/GDP的数值,每万亿GDP对应的M2为0.719万亿美元,推算出来人民币汇率应该为19.77, 这个或许有点耸人听闻,不过如果有一天,人民币汇率跌破10,那意外不意外?意外不意外?

2. 储备知多少?

捍卫人民币汇率需要消耗外汇储备,而问题的另一端是,外汇储备本身更需要捍卫。2015年8月以来的资本管制政策表明,官方对捍卫3万亿美元的外汇储备用心之巨,用心之苦,远非寻常人能理解。

官方拥有的外汇储备数值,和公众日常经济行为有所隔阂,公众对此并不甚关注,不过对投资机构和投机人群,这却是一个重要的关切点,通过这个数值可以确定央行捍卫汇率底线的能力和意愿。如果外汇储备不充分,将影响中国的国际贸易,影响国际融资能力和主权信用,简单的说,外汇储备不足,就容易引发国际支付危机。

目前来看,根据IMF外汇储备充足率的评估公式,中国外汇储备充足率下限是2.67万亿,和目前官方拥有的外汇储备相比,还有4000亿美元的缓冲量。IMF的指标考量涵盖贸易冲击、债务偿还、资本外逃等在内的一系列风险,并根据不同汇率制度和资本账户安排设定不同的风险权重。

也有机构根据IMF测算指标和中国实际情况得出了“最优外汇储备=30%×短期外债余额+20%×其他组合债务余额+5%×广义货币供应量+10%×出口总额”的计算等式,结果显示,2004~2016年,中国的实际外汇储备始终高于最优外汇储备规模的上限,但近两年的实际外汇储备规模越来越接近于最优规模上限。

不过根据公开信息进行的理论推算,往往会因为信息污染而导致结论失真。官方宣布的最新外汇储备数值是30870亿美元,不过中国外汇储备构成结构,目前并不透明。根据我此前的跟踪了解,其中大约有7000亿美元左右作为对各类金融机构的资本金投入,另外有3千亿美元服务于外交和政治目标的政府间长期贷款,30870亿外汇储备中,有很大一部分变成了流动性很差的资产和债权。

另外一个值得警醒的数据是,2015年8月份启动汇率改革之际,中国外债总规模是1.1万亿美元,而到2018年9月底则增加到了1.8万亿美元,债务增加了7000亿美元,但外汇储备几乎一直在3万亿附近波动。这里除了印证余永定先生长期研究的贸易顺差变成资本外逃通道的结论之外,还透露了另外一个重要的信息,那就是通过借外债来维护3万亿美元储备的数值,这就是典型的拆东墙补西墙。有资格在国外发债的往往都是大型国企和大型不动产开发商,如果人民币大幅度贬值,外债压力显然会把他们压垮,这也是一次性贬值被排斥在政策选择之外的重要政治经济考量。

另外,随着对人民币汇率的担忧,会有更多投资者有资产多元化配置和资产离岸的需求。中国房地产总市值400万亿人民币,只要其中5%的资产转换为美元,就是不可承受的压力。目前官方采取的应对措施是强化资本管制,无论是居民和企业,要想通过正常渠道把资金汇到境外,其难度是越来越高了。高净值家庭来说,要想配置部分美元资产或资产离岸,正常渠道几乎已经全部堵死。从这些现象来看,中国根本不像看起来拥有那么多的外汇储备,IMF宣称的外汇充足率并没有经受过任何压力测试,听起来十分空洞。

中美贸易纠纷带来的短期后果之一,就是大量外资机构的撤资,这也产生了很多资本汇出的需求,曾经在中国大量投资的日资企业和韩国企业目前正在资本管制的狭窄通道里挣扎,这个时候,李嘉诚提早撤退的先见之明就被当成段子一样传颂了。

而中美贸易纠纷的长期后果显然更为严重,长期以来,来自美国的贸易顺差一直在全部顺差的七成以上,今年前三季度,中国全部贸易顺差是2118亿美元,对美顺差则是2258亿美元,可见对美贸易在外汇储备来源的不可替代性。中美贸易纠纷显然对中国外汇储备构成重创。

其实,即使不考虑上述预期后果,仅仅根据目前外汇储备的消耗速度,3万亿底线的失守也是迫在眉睫的事件。保外储还是保汇率之争依旧甚嚣尘上,不过这两者本来就是枝叶相联,荣枯一体,汇率防线失守,外储防线自然也守不住。

3. 美债干烧?

最后但并非最不重要的是中国持有美国国债的数据,这其实是一个特别重要的信号载体。

中国的外汇管理体制限制了居民和企业按照市场化方式参与外汇市场自主交易的空间,外管局事实上承担着数万亿美元资产的管理任务,根据公开信息,外汇局旗下拥有华新公司、华安公司、华欧公司、华美公司等4家投资公司,负责中国外汇储备的投资和管理。

美国国债作为安全性高、流动性好、容量大的资产类别,几乎是无风险资产,长期受到投资者青睐,随着中国外汇储备从2001年1月的1686亿美元增长至2018年1月的3.1614万亿美元,中国大陆地区的美国国债持有量也从615亿美元增长至峰值1.2万亿美元。

中国实际持有的美国国债其实比这个数值还要高,外管局下属的数大境外资产管理平台曾经通过分散化平台持有美国国债,某个注册在比利时的被认为归属于外管局的机构就曾经持有2000多亿美元的美国国债,不过根据外媒报道,那些美债已经在2017年前被抛空,用来填补在2015-2017年外汇市场干预过程的外汇储备消耗,现在官方公布的美债数据或是中国真实的持有量。

从2018年6月份以来,中国持有美国国债规模连续3个月下跌,8月环比减少59亿美元,创下去年6月以来的新低;此前6月减持44亿美元,7月环比减少77亿美元。如何理解这几个月的减持美债行为? 目前看来由于数额不够巨大,时间延续性还不足,因此难以形成一个明确的结论。

但如果中国官方被迫需要抛售美国国债来进行外汇支付,可以被认为是其他资产或支付手段基本穷尽,也就是外汇储备进入干烧的阶段,那样会给市场带来强烈的刺激和震荡。中国持有的美国国债是市场信心真正的定海神针。一旦这个数据出现大幅度下滑,也就等于宣布中国外汇危机的开始。

顺便说一句,在中美贸易纠纷中,民族主义话语推动的政策建议认为,中国可将减持美国国债作为“贸易战”中反制美国的措施,通过减持美国国债不仅不能作为贸易战的制衡手段,这种说法既不了解美国国债的市场现状,也不清楚中国官方外汇储备的不便言说的寡人之疾!

总结一下,人民币汇率,外汇储备,中国持有美国国债三个数值,对经济体的健康程度有强烈的寓意,当然,除此之外,GDP,股市,债市,M2,通胀率也都是相互纠缠的达摩克利斯之剑…过去数年的市场过程客观上把货币当局逼迫到某个角落,要同时达成多个相互冲突的目标,祛除魔咒,化解危机,就看决策层如何大显神通了。

2018年10月20-21日